快递市场日惧,成本日降,未来中国的快递走向如何?

最近,一系列监管措施涉及保护基层快递员的权益。一方面,预计快递公司的成本将面临严格的限制,无法大幅降价;另一方面,它迫使快递企业采取简单的竞争策略,如产品和服务的差异化、品牌溢价。

长期以来,快递企业受到市场、平台和监管三个因素的影响。

2020年7月前,市场逻辑占主导地位,投资机会主要来自规模效应带来的规模和利润增长,超额收益主要来自精细化管理到位的中通、韵达;

2020年7月至2021年9月,平台逻辑占主导地位,极兔快递迅速崛起。疫情爆发后,融资和快递品牌为了快速填补网络产能而大幅降价,导致盈利。估值双杀,上市快递公司股票均下跌; 极兔快递快递单号查询,极兔快递查询,极兔快递。

自2021年9月以来,监管逻辑一直占主导地位。从9月份宣布分配费到旺季价格上涨,价格恢复理性。盈利能力的修复逐渐得到验证,超额回报来自之前的超额回报。跟随市场修复灵活性。

一、市场降价抢量收益递减

在快递包装系统下,电子商务快递用户与付费者分离,定价具有明显的B属性,成本是商家选择快递公司的重要因素之一;同时具有C属性,需要不断提高物流及时性和服务质量,满足消费者需求,导致服务越来越好,价格越来越低的循环。

由于通达快递彼此熟悉,学习能力强,在过去的发展过程中,整体战略趋同,扩大资本支出,降低成本,提高及时性和服务吸引更多客户,大多依靠单一产品和电子商务卖家。

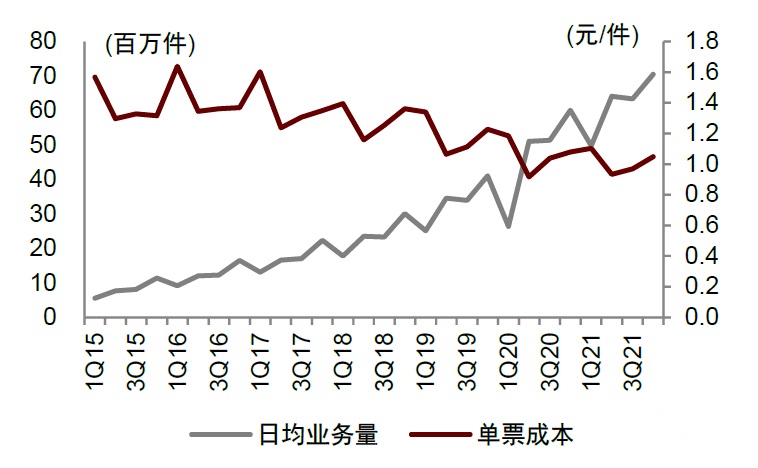

从单票成本的降低可以看出,目前规模效应的收益越来越小。以中通为例。截至2021年底,83%的自有车辆已经是大型卡车,其92%的业务量已经通过自动化设备进行分类。通过商业模式继续优化,仍有一定的规模效应空间,但范围有限。

01.中通日均业务量和单票成本

根据海外经验,联邦快递创造性地采用航空快递,满足了当时美国高端产业崛起带来的及时需求,取得了商业成功,但也很快吸引了传统快递巨头UPS、USPS、航空货运公司Emery、Airborne等竞争对手。对于龙头企业来说,在发展初期有自己的优势,但在后期,商业模式相互渗透。在这个过程中,仍然有低价策略。能否做好内部产品定位和分层工作,满足甚至创造市场需求是关键。

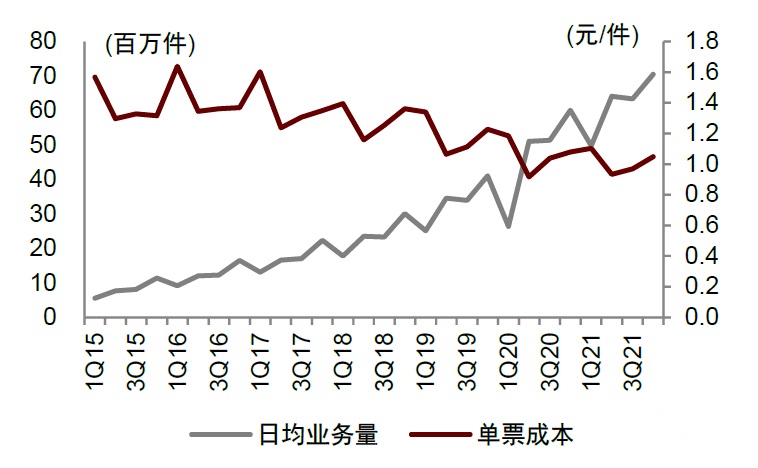

02.联邦快递的平均收入曲线

从1975年成立到1995年,联邦快递的规模效应在20年内非常明显。单件收入从最初的60美元逐渐下降到15美元左右。此时,Fedex的平均日规模约为300万件。在接下来的30年里,它的价格基本稳定,只有非常小的下降。

从长期周期和企业发展规律的角度来看,随着业务量的逐渐增加,规模效应将逐渐减弱,直到消失甚至逆转。根据市场逻辑,竞争激烈阶段的龙头公司利润率受到挤压,落后公司亏损,并通过并购或转型逐步退出,随后行业触底。

二、商流甚至决定物流

电子商务平台之间的竞争可以在早期从商品类别、质量、价格等方面进行差异化。然而,随着竞争的充分化,这些方面的红利逐渐消失,平台之间的竞争策略也逐渐转向物流和流通的效率。因此,我们将通过自建物流、参股投资、控股并购等方式,努力在物流和供应链上建立自己的能力和差异化。

01.阿里是投资快递企业。

在平台逻辑发挥强大作用的阶段,积极与平台对接的公司享受相应的红利,如早期与淘宝对接、接受阿里巴巴投资的圆通,曾成为行业市场份额第一的领导者,如随着拼多多崛起而崛起的兔子快递。

另一方面,由于电子商务平台的参与,竞争模式也会发生快速变化。例如,快递公司接受电子商务或零售平台的投资,甚至出售控股权(如苏宁每天收购),这在一定程度上使得按照市场规算的过程更加漫长。

此外,随着亚马逊自身物流能力的提高,亚马逊和联邦快递终止了合作,甚至亚马逊物流也逐渐成为与联邦快递的竞争对手。除了自我建设外,选择投资股票(如阿里巴巴)还将通过资本、流量等方式间接影响市场模式。

正是由于邮寄系统,电子商务快递的定价与电子商务商品的定价没有有效的区分,导致电子商务快递公司无法掌握自己服务的定价权。但随着反垄断环境的变化,平台对物流供应链的投资和控制可能会发生变化。

反垄断政策可能会促使电子商务平台重新审视自己的生态系统。物流作为整个电子商务产业链的一部分,电子商务平台也可以调整电子商务物流的策略。

如果目前讨论的商品定价与快递服务定价分离(即取消邮寄系统)能够有效实施,就有可能从根本上改变电子商务快递定价的B属性。

三、停止价格战驱动力。

随着快递行业规模的增加,对就业和民生的影响越来越大,主管机构的监管目标逐渐从促进行业快速增长转变为稳定就业和保障民生。去年以来,保护快递员权益、禁止低于成本的恶性竞争等一系列政策是最好的体现。

从国家邮政局十四五规划目标来看,服务质量在规模和实力之前,产业协调处于重要地位,明确增加了更好地保障用户和快递员的合法权益,市场竞争环境公平有序。自2020年下半年以来,相关政策文件也印证了上述监管目标的变化。

一方面,高压监管有望使快递公司成本面临刚性约束,无法大幅降价(规模效应拐点更快)。另一方面,它迫使快递企业采取产品和服务差异化、品牌溢价等简单降价以外的竞争策略。

监管的变化也减少了市场的潜在进入者。例如,哪吒快递多次向国家邮政局申请快递许可证,但未获批准。后进入者在规模上处于劣势。当政策控制行业成本,逐步传递到终端价格时,新兴品牌通过分阶段降价快速扩大业务量的难度将大大提高,从而改变决策思路,改变资本对新兴品牌的支持。

监管目标和政策的变化将改变企业决策的约束,从而影响上述市场逻辑和平台逻辑,推动或加快企业行为方式的变化。这为快递业走出原来的价格战提供了外部动力。

当市场逻辑占主导地位时(2020年前),超额回报来自中通和韵达,通过管理能力最大化发挥规模效应。当平台逻辑超越市场逻辑时(极兔跟随拼多多的崛起),通达系统没有超额回报。当监管逻辑占主导地位时(自2021年9月起),超额回报来自之前的超额回报。修复灵活的圆通和韵达。

文章来:源物流沙龙