2022年电商行业研究报告

一、从多快好省到人货场供需一体化的研究框架。

1.1人货场供需一体化研究框架。

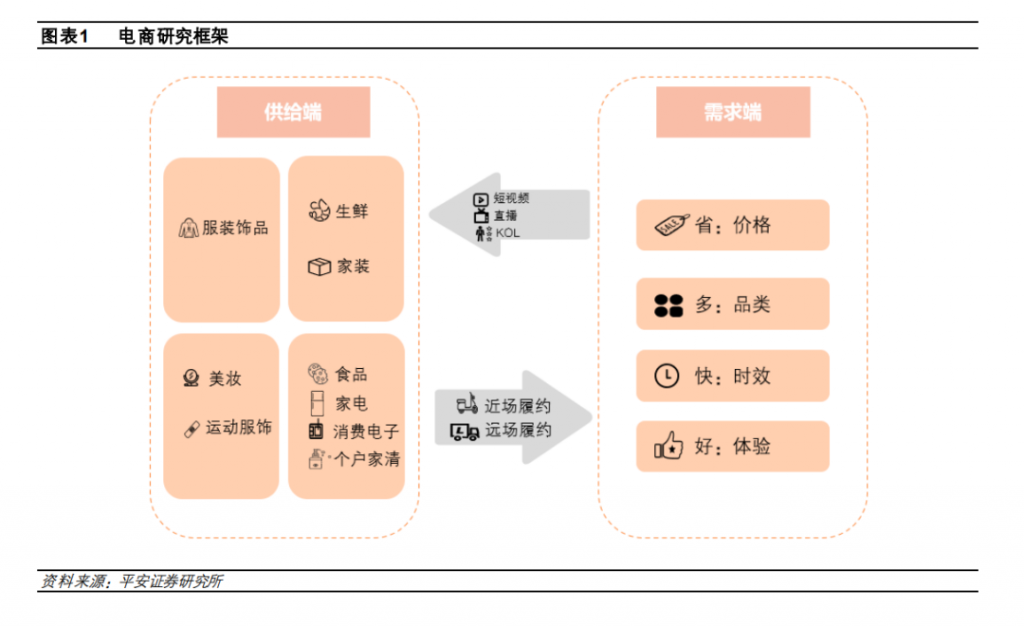

与传统的多快好省需求框架不同,我们认为人货场供需一体化框架可以更好地说明不同电子商务的比较优势。传统需求侧的分析框架只能看到需求的差异。事实上,不同的商品(供应)可以通过特定的场景更好地满足多快好省中的某一类需求,从而形成自身模式的比较优势。例如,marketplace电子商务的供应侧大多是长尾非标产品,更容易满足消费者多和省的需求,而自营电子商务的供应侧大多是标准产品,更容易满足消费者快的需求。在供给侧,商品按标准化程度和销售方式分为四类,需求侧的多快好省分为多快好省两类,然后通过内容和距离连接供需两端。我们认为,供给侧类别的差异需要不同的性能和展示方式的适应,导致不同类型的电子商务满足不同的需求。

1.2电子商务发展史:从蓝海到红海,但增长空间仍然很大。

2013年至2015年:行业全面无线化,京东质量领先。2013年,整个互联网行业开始向移动互联网转型。2014年3月,阿里巴巴张勇负责阿里巴巴的无线电子商务,并开始推出ALLIN移动电子商务。14Q1淘宝移动GMV比例环比大幅上升8PCTS至27.4%,随后发展迅速,16Q1移动GMV比例达到73%。同期,京东移动终端订单比例低于淘宝,14Q2至15Q3京东移动终端订单比例低于淘宝约10%。2016年3月,张勇发布内部电子邮件,宣布完成移动淘宝团队与淘宝的合并,宣布淘宝的无线化已经完成。虽然淘宝的无线化领先于京东,但在此期间,淘宝仍以便宜低价为主,京东正品和物流及时性的声誉占据了用户的心智。在这一阶段,淘宝的竞争模式主要是淘宝和服务。

从15Q2到19Q2:天猫增长迅速,增长率超过京东。淘宝移动成功后,为了满足消费者对优质商品的需求,流量逐渐向天猫倾斜。现阶段,天猫GMV继续增长较高,增长率高于京东。同时,自张勇担任阿里首席执行官以来,阿里巴巴逐渐沉重,2016年提出新的零售战略,加强线上线下结合。随后,建新城盒马、改旧城投资并最终控制高新零售。中国零售业务中的其他收入(主要是直销业务)快速增长。2018年7月,拼多多上市,推动电子商务行业进入整体下沉市场。例如,阿里巴巴18Q2开始从低端城市增加80%的活跃买家。在这个阶段,天猫的增长率高于京东。拼多多首次亮相,电子商务逐渐演变为三脚架模式。

从19Q3到20Q4:拼多多快速增长,活跃买家在行业中排名第一。2019年6月,拼多多推出了100亿补贴计划。这一战略投资大大提高了拼多多在消费者心中的信任度,建立了便宜的购物心态。20Q4拼多多以8.24亿年活跃买家超过阿里巴巴的8.11亿位居电子商务行业第一。2019年8月底,京东物流推出千县万镇24小时。2019年底,它覆盖了中国88%的区县。第二天,它覆盖了该地区。2021年,双11区县当天和第二天的比例为93%,乡镇当天和第二天的比例为84%。2020年疫情期间,京东在物流方面的优势显著,推动了京东疫情后的快速增长。在这个阶段,拼多多快速增长,京东再次找到了自己的快比较优势,抖音快手进入电子商务行业。

自2020年底以来,供应不再是唯一的,流量进一步分散。2020年9月,tiktok电子商务直播断开了外部链接,不再引导电子商务平台。2020年底,国家市场监督管理局宣布对阿里巴巴的二选一行为进行反垄断调查。二选一已完全成为历史,阿里巴巴在品牌供应方面的优势下降,这也催生了2021年tiktok电子商务和京东3P业务的繁荣。2021年第三季度,tiktok电子商务加速增长,对淘大部门产生显著影响。阿里巴巴客户管理收入的增长率从21Q2的14%下降到21Q3的3%。在这个阶段,二选一的废除导致了供应不再是唯一的。电子商务流量进一步分散。行业竞争格局显示了淘大部门、京东、品多多、抖动和快手的全面局面。

1.3规模与竞争格局:电子商务渗透率不断提高,竞争格局不断分化。

电子商务规模逐步扩大,渗透率不断提高。从规模上看,实物网上销售额从2015年的3.24万亿增加到2020年的9.76万亿(2020年社会零售总额达到39.2万亿),电子商务规模逐步增加。从电子商务普及率来看,实物网上销售占社会零售总额的比例逐渐从2015年的10.8%增加到2020年的24.9%,渗透率持续上升。

流量分散,行业竞争格局持续分化。2017年及之前,电子商务的竞争格局基本上是阿里巴巴和京东之间的竞争。2018年后,随着拼多多的崛起,特别是2019年6月推出100亿补贴后,拼多多的市场份额继续上升,电子商务的竞争格局呈现出三国杀戮的格局。2020年9月,抖音直播电子商务断开外部链接,加强闭环电子商务能力。12月,快手跟进,电子商务流量上游内容平台全面进入电子商务行业。2021年,随着抖音电子商务的快速发展,tiktok继续占据服装配件、化妆品等类别的市场份额。电子商务行业的领先市场份额继续下降。我们预计到2021年底,阿里/京东/拼多多/抖音/快手的市场份额将分别下降。

53.7%/21.1%/16.0%/5.2%/4.0%。展望未来五年,据估计,我们认为电子商务竞争格局的分化将继续,但阿里的市场份额将保持在40%以上,京东的市场份额将保持稳定,抖音快手的市场份额将增加。

二、 供给侧(货):增长主要动力,潜力品类决定未来增长空间

供给侧是推动行业/公司增长的主要动力,抓住潜力品类是各平台未来重要机遇。供给侧推动公司增长,从财务角度看供给侧决定单客收入,品类越丰富消费者消费的频次和客单价就越高,单客收入越高进而推动平台 GMV、收入增长。供给侧中 潜力品类决定未来电商行业/公司增长空间。我们按商品标准化程度和分销方式将商品分为四类,其中非标品和分销占比越 高的品类有更高的电商渗透率提升潜力,特别是规模大、目前电商渗透率低的生鲜和家居家装品类。不同平台由于模式、基因禀赋的不同擅长不同品类,一般来说 marketplace型电商擅长非标品,自营型电商擅长标品,

marketplace型电商将受 益于生鲜、家居家装等品类,自营型电商将受益于食品饮料等品类电商渗透率的提升,进而获得未来增长机遇。

2.1 供给侧是驱动增长的主要动力

供给侧是促进电商行业/公司增长的主要驱动力。供给侧包括各种品类的商品,从电商公司收入构成看,供给侧直接影响客 (笔)单价和购物频率,进而推动 GMV 和收入增长。比如高频的生鲜品类可以促进消费者下单频率提升购买笔数进而提 升单客收入,家装品类可以通过提升客单价的方式提升单客收入。电商公司的商品品类越丰富就越能满足消费者更多样的 需求,进而提升用户粘性,实现业绩的稳健持续增长。

大平台均拥有自身优势品类,与平台性质、初始品类有关。各大电商平台均有自身优势的品类,比如淘宝的服装、美妆等 品类,京东的 3C 家电等品类以及拼多多的农产品品类。不同平台品类优势主要受多种因素影响,包括平台性质、初始品类等。平台性质主要包括自营平台和 marketplace(第三方交易)平台,一般来说自营平台可以通过集采降低成本,因此在 标品品类具有规模优势,比如亚马逊、京东都属于自营平台为主的电商,各自的 3C 家电、图书等都是标品;marketplace 型平台通过搭建双边市场连接买卖双方,一般来说第三方平台卖家生态更繁荣,能为消费者提供更多选择,因此在非标品 方面更有优势,比如淘宝的服装和拼多多的农产品品类。

初始品类一般会成为平台的优势品类,平台会通过加强供应链的方式巩固优势品类。初始品类类似平台的基因,平台后续品类拓展也会受初始品类影响。以亚马逊为例,其第一个经营的品类是图书,后来又向图书产业链发展,最终又发展出 kindle 电子书和阅读器,在图书品类优势进一步加强。后续亚马逊品类拓展顺序和优势也是 3C 家电品等标品为先为优,服装等非标品发展靠后且主要依赖第三方商家。京东、拼多多创始团队分别做 3C 家电和生鲜,最终均成为了各自优势品类。京东 3C家电增速始终远高于行业平均增速。农产品亦为拼多多 优势品类,2020 年拼多多农产品 GMV 达到2700 亿元,占平台总体规模的 16.2%,远高于其他平台农产品占比。

抓住大品类的拓张机遇,驱动平台实现大发展。消费者天然倾向于一站式购买,因此品类越齐全平台就越受用户欢迎。平 台在进行品类拓张时,若能把握住大品类的机会,就能取得跨越式发展。以京东为例,京东传统的优势品类是 3C 家电, 这一品类天然适合京东自营采购以及自有仓储体系,但是 3C 家电天然消费频率低,不利于提升用户整体购买频率。京东成功抓住了超市品类的机遇,实现跨越式发展。超市品类主要包括食品饮料、个护家清、日用品等,这些品类具有标品、 高频、用户即时需要等特点。这一品类完美的契合京东自营采购、仓储物流的禀赋、进一步凸显京东在“快”方面的优势,同时可以提升仓储周转效率以及用户使用京东 APP 的频率。财报数据显示日用百货占京东商品销售收入比例从 19Q1 的 35%提升至 21Q3 的 40%。与此类似,随着亚马逊 1P 业务吸引大量用户,服装、珠宝配饰等品类第三方商家加速进驻亚马逊,推动亚马逊 3P 业务高速增长,增长速度始终高于同期 1P 业务,并且贡献更高利润。

2.2 潜力品类决定未来增长空间

电商整体渗透率目前仍处于中等偏低水平,潜力品类决定行业未来增长空间。从整体品类看,实物电商渗透率目前在 25% 左右,但是分品类看,家电、消费电子等行业电商渗透率在 40%-50%之间,属于线上化程度较高的品类。服装、美妆等电 商渗透率在 35%左右,属于线上化中等水平。家装、生鲜、食品饮料等品类电商渗透率都在 10%以下,而这些都是数万亿的大品类,线上化仍有很大发展空间。根据测算,假设家装、生鲜、食品饮料等品类电商渗透率达到中等水平,预计中长 期实物电商占社零的比例提升至 40%以上。

服饰、美妆高增长,生鲜、家居、配饰为潜力品类。我们以 2020 年各品类电商渗透率为纵坐标,2017 至 2020 年电商行 业符合增长率为横坐标建立坐标系,将不同品类的商品分为四部分,分别是高增长、成熟、潜力、待发展品类。可以发现 服装、美妆个护、家居清洁、宠物护理等品类电商渗透率和近年电商增长率均领先大盘,是高增长品类。生鲜、配饰、家居园艺虽然渗透率不及大盘平均水平,但近年电商增速加快,是潜力品类。家电、消费电子电商渗透率高,但是近些年电 商复合增速趋缓属于成熟品类。而各类饮料、零食等品类渗透率和增速均不如电商大盘,这类品类电商发展较慢主因这类 商品全都是即时性需求,线上时效性尚不能满足消费者需求。

依赖分销方式的品类以及非标品仍有较大线上渗透空间。影响线上渗透率的因素包括 1)商品标准化程度。非标品由于差 异度大,手感、颜色、使用效果等均因人而异,因此更适合线下体验购买。2)商品销售方式。在线下拥有完善经销商网络 的品类线上化渗透率较低,比如大部分大众必需品等。这类品类往往要覆盖全部消费者,因此多数构建了完善的经销商体系,可以最大范围的触达消费者。除此之外,价格、商品即时性属性也影响线上渗透率。比如一般来说消费者更倾向于在 线下购买高客单价格商品;食品饮料等属于即时性需求,这些品类消费者更倾向于线下购买,因为即买即得。根据影响线 上渗透率主要两种因素体验和销售方式,我们将商品分为四类,即依赖分销的非标品、直销非标品、依赖分销的标品以及直销标品。随着线上内容(商品)展示形式的提升以及电商下沉和时效的改善,预计依赖分销方式的品类特别是依赖分销 的非标品仍有较大线上渗透空间。

2.3 潜力品类:生鲜、家居家装、食品饮料、配饰家纺部分非标品

生鲜、家装、食品饮料、配饰家纺等部分非标品都具备未来较大增长潜力。生鲜、家装是典型的依赖分销的非标品,商品细分化程度高、特别依赖多层分销渠道触达大众消费者,配饰、家纺等非标品特别依赖线下体验,使得这些品类当前线上化程度较低。但是由于上述品类超大的市场规模以及未来较大的电商渗透率提升预期,当前各电商公司均重点聚焦生鲜和非标品,这也是今年社区团购和直播电商两大行业高速增长的主要原因。预计未来随着展示科技、物流仓储、用户消费习 惯的改变将促进上述品类提升电商渗透率。

生鲜线上化迅速发展,多业态齐头并进。生鲜具有低毛利、非标、即食等属性,原本并不适合线上化。但是由于疫情的催化、近场电商的兴起以及包装菜的普及,生鲜线上化迅速发展,线上渗透率由 2019年的 5%迅速提升至 2020年近 10%水 平。根据送达时效不同,生鲜电商包括的前置仓(包括盒马)、天猫/京东超市、社区团购、综合电商,其中综合电商规模 最大,社区团购增速最快。2020 年拼多多农产品 GMV 达 2700 亿(YoY +98%),估算后预计 2021 年综合电商生鲜规模约 6500 亿,拼多多市占率较高。

天猫/京东超市和社区团购都是次日达电商,天猫/京东超市品类更多更能满足地级市消费 者需求,估算预计 2021年天猫/京东超市生鲜规模约 2000亿。社区团购更下沉在服务县域及农村消费者方面具备成本比较优势,估算预计 2021 年社区团购生鲜规模约 1500 亿,但增速高达 200%,美团优选和多多买菜市占率居前两位。前置仓 最能满足消费者对生鲜的即时性需求、发展速度快,但盈利模型较差且目标客户规模有限,估算预计 2021年前置仓生鲜规 模约 300 亿,盒马、叮咚买菜市占率靠前。

家居家装行业规模大,电商渗透率逐步提升。2020年家居家装行业规模超 2万亿,但是由于家居家装客单价高、重体验、 履约要求高,线上渗透率不足 10%。随着 90 后年轻人逐步进入成家阶段,以及展示科技、履约能力的提升,家居家装行 业近年电商交易额开始加速增长,预计电商渗透率将持续提升。由于家居家装上述的特性,提升电商渗透率需要持续吸引家居品牌、经销商入驻电商平台,并通过展示科技、履约服务持续缩小与线下的体验差距。以阿里为例,在线上,打造了“每平每屋”家居生活社区,同时持续提升 3D 样板间应用渗透率,2021 年 9 月 3D 内容数同比增长 9 倍,日均引导 GMV 交易额同比增长 200%。履约端,通过构建本 地仓储和送装一体化服务提升履约体验。线下通过自建 homearch 家居店和战略投资红星美凯龙、居然之家,探索线下数字化以及线上线下一体化。生态端,构建了每平每屋设计师生态圈以及数字供应链,同时与品牌商、经销商、工厂端合作, 丰富供给端多样性。

食品饮料受社区团购等新电商渠道推动,仍有较大电商发展潜力。虽然从 2017-2020 年数据看,食品饮料属于电商渗透率低、近年电商复合增速也较慢的“待发展品类”,但我们仍认为食品饮料的电商渗透率有较大增长空间。食品饮料属于依赖分销的标品品类,拥有同类特性的家电、消费电子、个护家清等相似品类均取得良好的电商发展。以家电品类为例,其不 仅具有依赖分销的标品特点,且物流履约服务更复杂。但以美的为代表的公司抓住电商发展机遇,通过加大电商渠道发展 缩减线下经销层级(同时伴随着物流体系的重构和“T+3”生产方式的重塑)实现对格力的市占率反超。

对比家电行业, 我们认为食品饮料行业有同样的发展可能。食品饮料目前电商发展较慢,主要是因为消费者对食品饮料“即时性”的需求和食品饮料公司在线下具有成熟的多级经销网络,社区团购这一新电商模式或可解决上述问题。社区团购通过构建低成本的新型物流网络,可以在乡镇级实现次日达时效。我们认为这种电商模式可以缩减传统食品饮料公司的经销层级,同时可以满足相对的“即时性”和乡镇下沉。随着社区团购的模式不断改进和发展,预计食品饮料品类线上渗透率或有较大提升空间,目前社区团购行业头部两强公司为美团和拼多多。

部分非标品受直播电商等推动,预计电商渗透率或可提升至 30%中等渗透率水平。以家纺行业为例,中高端家纺早期由于客单价较高,电商渗透率较低,疫情后随着消费升级以及直播电商等推动下,电商渗透率逐步提升。21H1 家纺龙头罗莱线 上渗透率达 33.9%(21H1 渗透率下降主要因为 20H1 疫情期间线下销售受阻以及 20H2 为电商销售旺季)、富安娜线上渗 透率达 42.9%。珠宝类商品同样因为强体验、相对高客单价线上渗透率较低,但是在直播电商等推动下,近一年电商渗透率有所提升,周大生、周生生电商渗透率 21H1 提升至 15%以上。以抖音、淘宝、快手为代表的直播电商由于更生动的货 品展现和讲解方式是促进上述非标品类提升线上化渗透率的重要渠道。

电商渗透率仍有广阔提升空间,抓住潜力品类是各平台未来重要机遇。相对于目前约 25%的电商渗透率,我们认为中长期电商渗透率将进一步提升至 40%以上,其中生鲜、食品饮料、家居家装以及配饰家纺等部分非标品将成为促进电商渗透率提升的驱动品类。marketplace型电商在生鲜、家居家装、部分非标品品类方面的优势,自营电商在食品饮料等标品品类的优势将促进其迎来发展机遇,其中阿里在生鲜、家居家装,拼多多在生鲜,抖音在非标品等品类,京东在食品饮料等品类具备一定优势。这些平台将受益于各潜力品类,实现 GMV 的持续增长。

三、 场景:科技驱动线上购物体验趋近于线下

3.1 技术发展驱动内容场景影响购前决策

世界进入视频和直播时代。视频内容由于更低的消费门槛、更丰富生动的内容呈现方式,已经成为较文字、图片用户规模 更大的媒介形式。企鹅智库调研显示,在各种场景下用户对短视频的消费份额均超过图文和长视频,在琐碎时间下短视频媒介消费份额为 48.0%,在大段空闲时间下短视频份额为 41.3%。直播具有双向实时互动的特点,能够大幅提升观众双向信任度。短视频和直播的兴起,大大提升了消费者线上购物体验,为消费者带来更多的商品细节、更生动的商品展示方式 以及实时沟通的新型线上购物形式。

视频和直播对电商最直观的影响是带来支付转化率的提升。在消费者交易场景中,直播间具有更直观的商品展示效果、主播刺激性的话术,能够大幅提升消费者支付转化率。根据艾瑞咨询调研数据,直播电商的下单转化率由图文的 0.5%、短视频的 1.5%,大幅提升至 4.3%。同时根据 Questmobile 数据,淘宝用户中观看直播的用户比未观看直播的用户支付页面吊 起占比提升近 4 个百分点。虽然以直播和短视频为代表的内容电商提升了购物体验,但也会产生负面影响,比如过度娱乐 化的内容、主播偷税漏税等问题。近期直播电商部分超级头部账号因税务问题被监管查处也反应了行业不规范运作的现象。相关监管部门已出台多部关于内容和直播电商的监管指导文件,随着监管的落地预计行业将进一步规范健康发展。

视频和直播更深远的影响在于改变了消费者决策场景。由于短视频和直播大幅提升内容观看双方信任度,KOL/KOC 对消费者的决策重要性影响明显提升。在以往图文时代,用户只能通过文字、图片理解 KOL/KOC 博主输出的内容,并无法直观的感受文字、图片背后的创作者的真实面貌。而视频和直播将创作者从幕后推向前台,用户观看不仅是观看内容,也能 直观看到内容背后的创作者,能够大幅提升对博主的信任,使得博主的推荐转化率大幅提升,这直接改变了消费者决策路径,这也是近年来 KOL/KOC兴起的主要原因。

流量平台上游截流,消费者成交场景分散化。随着视频、直播等媒介的快速发展和普及,内容/社交等流量平台占据线上用户更多时间,对消费者线上消费决策产生重大影响。消费者线上购物消费链条分为四步:种草—>逛街—>决策—>比价。具体包括:1)使用社交/内容平台时被“种草”。2)想买东西但没明确目标时线上“逛街”。3)想买某品类,不知道买哪 一款时浏览内容以“决策”。4)明确购买商品,不知道买哪一家而进行“比价”。我们发现在四大环节中,流量平台在“种 草”环节对电商平台产生了威胁,而“比价”环节电商平台有明显优势,更考验各电商平台的商品能力。

内容/社交平台拥 有更丰富有趣的内容和社交关系链,用户时长向内容/社交等流量平台迁移,叠加各平台闭环电商的构建,进而在种草环节 实现对电商平台的流量“截流”,特别是一些冲动性消费需求。其他两大环节中,当消费者有明确购物需求时,在电商 APP“逛街”体验更好,表现为更高效的商品推荐和沉浸的体验(不被其他内容影响)。目前“决策”环节流量和电商两类 平台各有优势,流量平台的优势在于有更丰富的内容、KOL 进行辅助决策,而电商平台的优势在于有更多基于真实消费的 榜单、用户评价、店铺和商品辅助决策。

3.2 物流基础设施的提升影响购后时效体验

履约能力影响购后时效,物流时效的提升驱动线上购物体验无限趋近于线下。线下购物即买即得,线上购物需要等待商品 交付,时效体验不如线下,特别是对于即时需求的品类(比如餐饮、生鲜、食品饮料)。但是随着远场电商时效的改进以及近场电商迅猛的发展,购后等待时间越来越短,购物体验无限趋近于线下。根据购后等待时间长短,可以把电商分为远场和近场,远场电商包括京东当日次日达以及淘宝多日达等,近场电商包括分钟级的前置仓(生鲜品类)、外卖(餐饮品类)等,小时级超市到家等以及次日达的社区团购(生鲜、快消品类)、天猫京东超市(生鲜、快消品类)等。

更多和更近的仓带来更快的配送时效。近场电商配送时效最快的模式是叮咚买菜和盒马这类前置仓(盒马仓店一体从物流 配送层面和前置仓模式类似),这类模式仓一般在消费者周围 3 公里内。当日/次日达的天猫/京东超市一般由城市仓直发,仓一般在消费者周围 20 公里内。次日达的社区团购,由中心仓发送(每个省有 1-2 个中心仓),中心仓在消费者周围百公里范围内。远场电商配送表现最好的是京东物流, 2021年双 11期间,在全国 93%区县、84%乡镇实现了当日达和次日达。

不同履约方式成本不同,规模效应和最后一公里配送方式为关键影响因素。目前主流履约方式主要有四种,按成本由低到 高分别是社区团购类、通达系、京东式、以及即时配送。社区团购构建“中心仓-网格仓-自提点”三级结构物流体系,通达 系快递采用干线运输+末端收派件的方式进行运转,京东采取仓储辐射式履约方式,即时配送以叮咚买菜和美团外卖为代表,由骑手完成最后一公里的配送。由于各模式运转方式的差异,单票成本有明显异,总的来说,集单(规模)效应和最后一 公里配送方式对成本影响最大。社区团购以中心仓(一省一仓/一省两仓)为基础进行集单并通过自提的方式解决最后一公 里高昂的成本,通达系快递通过干线集单的规模效应有效降低了干线物流成本。京东仓配一体的快递模式决定其履约成本主要来自于仓储和配送。即时配送缺乏集单效应(每个配送员每次最多配送低个位数订单),单票成本相对较高。2020 年, 社区团购、圆通、京东物流以及叮咚买菜的单票成本分别为约 1.1元、2.1元、16.7 元和 12.7 元。

.png)

四、需求侧(人):多快好省是永恒的追求,单一平台难以满足所有需求。

4.1省是最基本的需求。

省是最基本的需求。新模式的兴起率先突破省,实现形式各不相同。省就是便宜又省钱。消费者最基本的需求是在一定的预算约束下买得起。省的重要作用是减少决策栏,扩大客户群。从近年来各种新电商平台的崛起来看,新平台的崛起以省为突破点,如拼多多、社区团购、直播电商等,但达成形式各不相同。一是利用流量优势实现省。比如拼多多将流量聚集在龙头商家/单一SKU,获得价格优势(类似Costco),直播电商通过大主播聚集流量向品牌方降价。另一种是利用商品端的规模优势,如国内JD.COM自营、国外Costco等。,通过采购端的规模效应降低成本,保持较低的毛利率,将低成本转化为低成本,反馈给消费者,形成积极循环。

marketplace电子商务依靠流量获得的省面临一定的约束。利用流量优势获得的省最大问题是,平台总是面临流量达到顶峰的风险。如果商家不能多销售,就不会再薄利销售。商家不再薄利,负反馈推动流量下降。此外,省也面临着巨大的竞争压力,因为总会有新的平台通过模式创新或补贴来实现省。当新平台具有更大的流量吸引力时,商家很容易流入新的流量萧条。比如近年来,低价渠道从淘宝转移到拼多多,再转移到直播电商。

通过提高效率实现的省更具可持续性。以Costco和亚马逊自营为代表的省通过创新物流配送模式提高商品流通效率更具可持续性。以Costco为例,通过产品选择能力,将SKU控制在4000左右,从而提高单个SKU对商家的议价能力,进而降低成本。同时,Costco毛利率常年保持较低水平,说明Costco反馈了规模效应下降的成本。最终形成了通过竞争激烈的商品吸引消费者,然后通过其他渠道获利的商业模式。比如Costco通过会员费获利,亚马逊通过第三方商家佣金和广告费获利。FY2016-2020Costco始终保持毛利率在11%左右,而会员收入占营业利润的70%左右,说明利润主要由会员收入而不是商品销售贡献。